चालु आर्थिक वर्षको पहिलो त्रैमासमा बैंकिङ प्रणालीको औसत खराव कर्जा वढेको छ । गत आर्थिक वर्षको तुलनामा चालु आर्थिक वर्षको पहिलो त्रैमासमा २० बाणिज्य बैंकको खराव कर्जा वढेपछि समग्र प्रणालीको खराब कर्जा वढेको देखिएको हो ।

चालु आर्थिक वर्षको पहिलो त्रैमाससम्ममा बैंकहरुको औसत नाफा ६.२९ प्रतिशतले मात्र वढेको छ । सो अवधिमा न्यून नाफा वृद्धिको अवस्थामा पनि खराब कर्जाको दर भने वढेको छ । यसले बैंकिङ प्रणाली प्रति सम्बन्धीत निकाय जिम्मेबार हुनु पर्ने देखन्छि ।

गत आर्थिक वर्षको पहिलो त्रैमासको तुलनामा पनि औसत खराव कर्जा समान्य वढेको छ । गत आर्थिक वर्षको पहिलो त्रैमासको तुलनामा ८ बाणिज्य बैंकको खराव कर्जा वढेको छ भने २० बैंकको घटेको छ । तर, गत आर्थिक वर्षलाइ आधार मान्दा पहिलो त्रैमास नै बैंकहरुको असत खराव कर्जा वढेर १.५७ प्रतिशत पुगेको छ ।

गत आर्थिक वर्षका समाप्तीमा बैंकहरुको औसत खराव कर्जा भने १.३५ प्रतिशत मात्र थियो । त्यसैगरी गत आर्थिक वर्षको पहिलो त्रैमासमा बैंकहरुको औसत खराव कर्जा १.४६ प्रतिशत मात्र थियो ।

चालु आर्थिक वर्षको पहिलो त्रैमासमा बैंकहरु विच अत्याधिक प्रतिस्पर्धा भएका करण नाफा वढाउने होडले अक्रामक रुपमा कर्जा प्रबाह गर्दा खराब कर्जाको अंश वढ्न पुगेको हो ।

बैंकहरुले अक्राम रुपमा कर्जा प्रबाह गर्दा पुँजी, कर्जा तथा निक्षेप (सीसीडी) रेसियो ८० को हाराहारीमा पुगेपछि कर्जा नै नियन्त्रण गर्नु परेको अवस्था छ । चालु आवको दोस्रो त्रैमासमा सुरु नहुदै कर्जा प्रबाहमा कमी गरेका छन ।

गत आर्थिक वर्षको तुलनामा चालु आवको पहिलो त्रैमाससम्ममा २० बैंकको खराब कर्जाको अंश वढेको हो ।

खराब कर्जा वढ्नु भनेको सकारात्मक होइन । बैंकहरुले प्रबाह गरेको कर्जा नउठ्ने पक्का भएपनि त्यो खराब कर्जा परिणत हुन्छ । अन्तरािष्ट्रय संस्थाहरुले नेपालको बैंकिङ प्रणालीको खराव कर्जाको सन्दर्भमा अहिले देखिएको तथ्याङक सही नभएको बताउदै आएाक छन । त्यसका साथै नेपाली बैंकिङ प्रणालीमा लोनको इभरग्रिनीङ गर्ने समस्या रहेको हुनाले पनि खराब कर्जा थोरै देखिएको अन्तरष्ट्रिय वित्तीय संस्थाहरुले दावी गर्दै आएका छन ।

नेपाल राष्ट्र बैंकका अनुसार बैंकहरुले कर्जा प्रबाह गर्ने वित्तीकै कर्जाको १ प्रतिशत जोखीम व्यावस्था वापत छुट्याउछन । त्यसपछि बैंकहरुले प्रबाह गरेको कर्जा ३ महिना भित्र ऋणीले व्याज तथा सावा तिर्नका सकेन भने बैंक तथा वित्तिय संस्थाले सो कर्जाको २५ प्रतिशत रकम संभावीत जोखीम बापत छुट्याउन । त्यस्तै गरी ६ महिनासम्ममा असुल नभए ५० प्रतिशत, ९ महिनासम्मा असुल नभए ७५ प्रतिशत र १ वर्षमा सम्म पनि असुल नभए शतप्रतिश रकम कर्जा जोखीम व्यवस्था वापत छुट्याउछन ।

यसरी प्रोभिजनीङ गरेपछि पनि बैंकको कर्जा नउठ्ने भएपछि बैंकको नाफामा असर हुन्छ । बैंकले कर्जाको जोखिक अनुसार प्रोभिजनीङ गरेका हुन्छ । तर, कर्जा उठ्दै नउठ्ने भएपछि त्यसलाइ प्रोभिजनीङ गरेको रकम तिर्फ नहुने भएकाले संस्थाको नाफामा असर गर्छ ।

बैंकिङ क्षेत्रमा वढेको ब्याजदरले मध्यम वर्गिय जनतालाइ असर गरेको हुनाले पनि कर्जा नउठे समस्या आएको हुन सक्छ । मध्यम वर्गिय जनताको आम्दानी नवढ्ने तर बैंकको ब्याजदर वढ्ने अवस्थाले डिफल्ट रेट वढ्ने समस्या आउछ । कन्जुमर लोनमा डिफल्टको जोखिम वढेको र समस्या पनि देखिन थालेको बैंकरहरु बताउछन ।

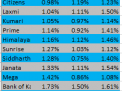

गत आव२०७५÷७६ को तुलनामा चालु आवको पहिलो त्रैमाससम्ममा एनएमबी बैंकको सबैभन्दा धेरै १.१५ प्रतिशतले खराव कर्जा वढेको छ । त्यसपछि प्रभु बैंकको खराव कर्जा एक प्रतिशतले वढेको छ ।

चालु आर्थिक वर्षको पहिलो त्रैमासमा सबैभन्दा थोरै एभरेष्ट बैंक र नेपाल एसबिआइ बैंकको ०.१७ प्रतिशत खराब कर्जा रहेको छ । चालु आव २०७६/७७ को पहिलो त्रैमाससम्ममा सबैभन्दा धेरै सरकारी स्वमित्वको कृषि विकास बैंकको खराव कर्जा ३.७० प्रतिशत रहेको छ । राष्ट्र बैंकका अनुसार कुनै पनि बैंकको खराव कर्जा ५ प्रतिशत भन्दा धेरै हुन हुदैन । केन्द्रीय बैंकले तोकेभन्दा धेरै भएको खण्डमा कारबाही स्वरुप विभिन्न कार्य गर्न रोक लगाउने व्यवस्था छ ।

प्रतिक्रिया